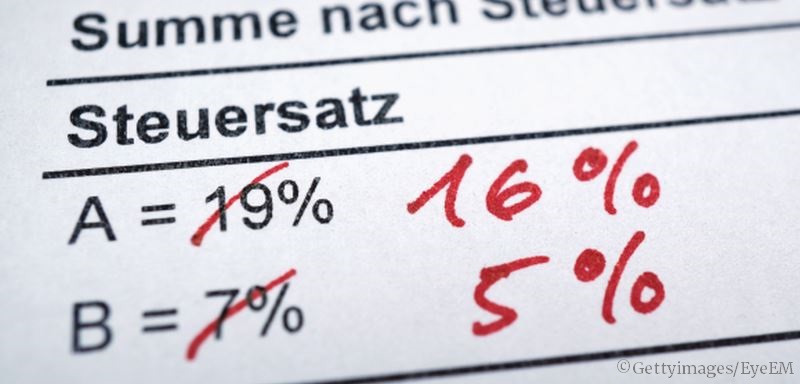

Seit dem 01.07.2020 gilt ein verringerter Mehrwertsteuersatz. Der Regelsteuersatz wurde von 19 % auf 16 % und der ermäßigte Steuersatz von 7 % auf 5 % gesenkt. Die Senkung der Mehrwertsteuer wurde befristet bis zum 31.12.2020. Sie soll Bürger:innen sowie Unternehmen entlasten und die Binnenkonjunktur ankurbeln.

Zeitpunkt der Leistungsausführung maßgeblich

Entscheidend für die Anwendung des korrekten Steuersatzes ist der Zeitpunkt, an dem die Leistung ausgeführt wird. Nicht relevant sind diesbezüglich das Datum der Rechnungsstellung und der Zahlungstermin. Das bedeutet: Wird im Zeitraum zwischen dem 01.07.2020 und dem 31.12.2020 eine Rechnung geschrieben, die sich auf eine Leistung bezieht, welche vor dem 01.07.2020 erbracht wurde, dann ist die Rechnung mit dem bisherigen Mehrwertsteuersatz von 19 % bzw. bei Anwendung des ermäßigten Steuersatzes mit 7 % auszuweisen. Für Leistungen, die im Zeitraum vom 01.07.2020 bis zum 31.12.2020 ausgeführt werden, sind 16 % bzw. 5 % Mehrwertsteuer anzusetzen – das gilt auch dann, wenn die Rechnung erst nach dem 31.12.2020 ausgestellt wird.

Wann ist eine Leistung ausgeführt?

Lieferungen gelten als ausgeführt, wenn der Leistungsempfänger die Verfügungsmacht an der Ware erworben hat. Wird die Ware versendet, gilt die Leistung mit Beginn des Versands als ausgeführt. Bei Werklieferungen ist in der Regel die Abnahme maßgeblich. Sonstige Leistungen sind zum Zeitpunkt ihrer Vollendung ausgeführt.

Zu beachten ist: Die befristet abgesenkte Mehrwertsteuer gilt auch für Teilleistungen, die im Zeitraum zwischen dem 01.07.2020 und dem 31.12.2020 erbracht werden. Voraussetzung für das Vorliegen einer Teilleistung ist, dass es sich um eine wirtschaftlich abgrenzbare Leistung handelt und dass die Teilleistung als solche vereinbart, abgenommen und gesondert abgerechnet wird. Das geht aus einem Schreiben des Bundesfinanzministeriums vom 30.06.2020 hervor.

Was gilt bei Anzahlungen?

Auf die Anwendung des korrekten Steuersatzes ist insbesondere auch dann zu achten, wenn Anzahlungen geleistet wurden. Wurde vor dem 30.06.2020 eine Anzahlung mit dem Steuersatz von 19 % für eine Leistung getätigt, die zwischen dem 01.07.2020 und dem 31.12.2020 ausgeführt wird, ist die Schlussrechnung mit einem Steuersatz von 16 % auszuweisen.

Wenn im Zeitraum zwischen dem 01.07.2020 und dem 31.12.2020 eine Anzahlung mit dem Steuersatz von 16 % getätigt wird und die Leistung, auf die sich die Anzahlung bezieht, erst in 2021 ausgeführt wird, ist die Schlussrechnung mit einem Steuersatz von 19 % auszuweisen.